¿Qué tanto sabe sobre la Reforma Tributaria y cómo le afecta?

La reforma tributaria que ha presentado el Gobierno Nacional para su aprobación ante el Congreso de la República tiene como objetivos no sólo el cubrimiento del enorme déficit fiscal (3.9% del PIB 33 billones), resultado de la caída de los precios del petróleo, que, en el primer semestre, Ecopetrol acumuló una caída en su ganancia neta a 1,15 billones de pesos, con respecto a los 1,67 billones de pesos en el mismo lapso del año previo.

Además de lo anterior, la inmensa corrupción referida a los casos de (Reficar 12 billones de pesos) y del despilfarro del gobierno nacional, en lo relacionado con el gasto público. Los años de los buenos precios del petróleo, por encima de US$100 dólares el barril, no sirvieron para el ahorro, ni para el desarrollo de la infraestructura petrolera o el apoyo a la industrialización y políticas de generación de empleo en el sector privado y el sector agrario. No, los inmensos recursos captados durante la bonanza petrolera que producía un millón de barriles de petróleo al día, se entregaron en forma de abundantes prebendas a congresistas, políticos y contratistas del estado.

La reforma tributaria será una carga más a los bolsillos de los trabajadores. Entre los impuestos regresivos, además de perpetuar el Gravamen a los Movimientos Financieros, el llamado 4 x 1000, se propone pasar la tarifa del IVA del 16% al 19%, afectando de manera directa la canasta familiar, aclarando que el 60% de sus productos ya se encuentran gravados con este impuesto, que al subirse al 19%, afectará el poder adquisitivo y la capacidad de compra de los trabajadores lo que impedirá el acceso a los productos básicos de la canasta familiar; es decir se constituye en un impuesto indirecto, por su difícil acceso al no haber capacidad de compra, afectando a los clases bajas y medias.

No es menos grave que se pretenda aumentar el número de personas obligadas a pagar impuestos de renta, reduciendo desde $3,4 millones a $1,5 millones el nivel de ingresos mensuales a partir del cual se está obligado a declarar renta y $2.750.000 para pagar este impuesto.

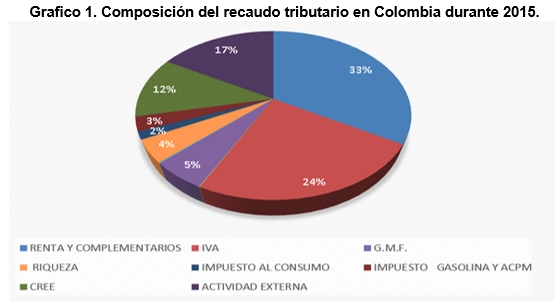

La reforma tributaria se presenta, básicamente por la caída de la renta petrolera y por ende su baja participación hacia el presupuesto nacional y gasto público; lo cual denota una caída en los ingresos fiscales.

Aspectos más relevantes de la reforma propuesta:

– Declarar a partir de 1.500.000 pagar renta a partir de 2.750.000.

– El 60% de los productos básicos de la canasta familiar ya están grabados.

– Se grabaría las bebidas azucaradas en $300 por litro.

– Impuestos a los combustibles de $200 por galón de gasolina, además de la unificación de los precios de la gasolina y el diésel.

– Monotributo a tiendas, peluquerías, pequeños comerciantes.

– IVA del 5% a periódicos y revistas (Medios de comunicación).

– Disminución de cargas tributarias a grandes empresarios específicamente a multinacionales y grupos económicos.

– Exigencia de la OCDE, FMI y Banco Mundial.

– En Colombia se pagó impuestos en 2015 a tasas del 18% del PIB, la OCDE exige pagos a tasas del 24%.

– Se grabará con IVA servicios de Internet, Mensajes de WhatsApp, compra de celulares superiores a 650 mil pesos, computadores y tabletas que superen $1 millón.

– IVA del 16 al 19%.

– Hueco fiscal llegando a los 30 billones.

– La corrupción llega a 22 billones.

– Desde el 1990 hasta el año 2014 nos han aprobado 13 reformas tributarias esta sería la numero 14. Todas de carácter regresivo, este gobierno solamente ya va en 3 reformas propuestas y prometió no subir los impuestos.

– La reforma afectará las clases medias y los sectores más bajos del país.

– Se mantiene el 4×1000.

– Subirá la energía para los estratos 1, 2 y 3.

Impactos negativos de la Reforma Tributaria

– Desestimula la economía del país.

– Afectaría la generación de empleo

– Generaría desempleo

– Aumentaría la informalidad empresarial

– Aumentaría la informalidad laboral

– Aumentaría aún más el costo de vida

– Dificultaría el acceso a los productos básicos de la canasta familiar

– Afectaría la inversión en ciencia y tecnología de los pequeños empresarios

– Golpea el acceso a las tecnologías de las clases bajas y medias

IVA

Esta reforma ya no aplica para los bienes y servicios de la canasta básica. Sin embargo no podemos dejar de lado que la canasta básica de bienes y servicios, consta de 181 gastos básicos y alrededor de 100 pagan IVA de 5% o de 16%, y otros 6 gastos pagan impuesto al consumo. Esto quiere decir que El 60% de la canasta familiar ya tiene IVA e impuesto al consumo.

Entre los productos de la canasta familiar gravados con un IVA del 16% se cuentan la ropa y el calzado, muebles y electrodomésticos para el hogar, artículos de limpieza y los servicios financieros y bancarios, entre otros. Algunos alimentos que han requerido un proceso industrial para su elaboración, como cereales, ciertos productos de panadería o embutidos y carnes procesadas, así como productos que sirven de base a la industria, tienen un IVA especial del 5%.

En el caso que esta medida hubiese impactado sobre los consumidores, además de ser presentada en el documento de la “Comisión de expertos para la equidad y la competitividad tributaria”, como es ampliar la base del IVA por medio de aumentar la tarifa general en tres puntos porcentuales (16% pasa a 19%) y gravando más bienes y servicios.

Desde nuestro punto de vista como CGT esto es lo más controvertido. Ya que se identifican varios aspectos que todos parten del mismo objeto: el salario. Es decir, la alta informalidad va ser un reto con la legalidad tributaria; la inflación que ya nos apremia en los alimentos, más el salario mínimo legal (COP 689.450) depreciado en un 43% de lo que debería ser, para ser un salario mínimo vital (COP 1.600.000). Sumarle a eso un 19% de IVA por consumo de productos insumos.

Este IVA va a crear más inflación de la que ya estamos viviendo y va ser un efecto aún más devastador excluyendo a los estratos bajos del consumo de algunos productos que ya eran caros y de otros que simplemente no estaban gravados. El IVA actual de 16%, aporta a la inflación para ingresos bajos un 5.3% y para ingresos medios un 6.3%; con el aumento de este, se piensa que la inflación se aumente como mínimo en 2 puntos porcentuales. Es fundamental pensar primero en una redistribución del gasto y después en una redistribución de impuestos; el impuesto importa, pero importa más el gasto.

Para el IVA (impuesto indirecto) algunos bienes quedaran excluidos como lo son: la educación y salud; transporte público de pasajeros; la venta y alquiler de inmuebles con destino residencial; rendimientos financieros y los consumos mínimos vitales de agua potable, energía, gas y telefonía fija.

Todos los demás bienes que aparecen en el estatuto tributario, incluso los que aparecían como excluidos, ahora pasarían a pagar IVA de 5% (van a seguir siendo excluidos) en este grupo encontramos verduras, frutas, granos, medicinas, el asfalto, etc. Los celulares, computadores; servicio de internet estratos 1, 2 y 3; los consumos en servicios públicos (agua, gas, energía) que estén por encima de mínimos vitales pagaran el 10%. Y al 19% se grabarán bienes intangibles (software, patentes, franquicias, comisiones y cobros sector financiero).

CONCLUSIONES

– Ampliar la base de productos con IVA para aumentar el recaudo.

– Bajar la tarifa de las empresas y trasladarla a las personas naturales.

– Por su parte, los impuestos a la renta (impuestos directos) para las empresas, la propuesta se centra en eliminar la estructura del impuesto a la renta, el Cree y sus sobretasas, para reemplazarla por un Impuesto a las Utilidades de las Empresas (UIE) que quedaría su tasa entre un 30% y 35% de sus utilidades; adiós al CREE (De la unión de estos dos impuestos se va a seguir sustentando el funcionamiento del SENA y ICBF), renta y riqueza: empresas pagarían un solo impuesto (UIE), el cálculo base para el impuesto serán las utilidades contables según las NIIF, con los ajustes que establezca la Dian.

– Crear además un impuesto sobre las utilidades empresariales de los no residentes.

– Establecer mayores medidas para garantizar el control tributario de las empresas del grupo 2 y del grupo 3 en el marco de la implementación de las NIF.

Organizaciones sin ánimo de lucro (SESAL)

Para determinar el hecho generador y la base gravable del impuesto sobre la renta y complementario para este tipo de entidades, se tomarán las reglas generales aplicables a las sociedades limitadas.

Las rentas exentas para este tipo de entidades serán las que provengan de la educación formal; de la salud; de la cultura; de la ciencia, la tecnología y la innovación; de las actividades de desarrollo social; de las actividades de protección al medio ambiente; de la prevención y el consumo de sustancias psicoactivas, alcohol y tabaco; de la promoción y el apoyo a las actividades deportivas; de las actividades sindicales; de las actividades de libertad religiosa; de las actividades de desarrollo empresarial; de las actividades políticas; de las actividades de promoción y apoyo a los derechos humanos; de las actividades financiadas con los recursos del subsidio familiar a cargo de las cajas de compensación familiar; de las actividades de administración de conjuntos residenciales; de las actividades desarrolladas por las asociaciones gremiales; y de las actividades de promoción y mejoramiento de la administración de justicia. Es importante aclarar que lo mencionado anteriormente se enmarca en la definición que de cada actividad da el informe de la comisión de expertos.

Se respetarán los beneficios tributarios de estas, si reinvierten sus utilidades en lo social; se castigará las SESAL o personas jurídicas que crean empresas de este tipo para no pagar impuestos.

Las SESAL se podrían clasificar en tres grupos estas organizaciones (regímenes):

No contribuyentes: (sindicatos). Para estos no aplica ningún impuesto ya que sus utilidades se reinvierten en lo social.

Especial: estas organizaciones pueden accionar con un cumplimiento de reglas y autorización de la DIAN; para que no paguen impuestos, no pueden tener redistribución de utilidades; deben hacer públicos sus balances generales; se estima que en Colombia hay 76.000 entidades bajo este régimen.

Cooperativas: Serán iguales a los fondos de empleados y el 20% que pagarán se destinara a universidades públicas, bajo el fisco y control del establecimiento.

Monotributo

Se trata de un impuesto simplificado y con una tarifa reducida que, además, inscribirá de manera automática a los contribuyentes (personas naturales que ya declaran) a una caja de compensación familiar y al programa de ahorro voluntario pensional conocido como Beps (beneficio económico periódico), con el cual el Gobierno apoya al cotizante en su aporte para el aseguramiento en la vejez.

Un ejemplo de cómo operará el monotributo: si un comerciante gana entre 83 y 104 millones de pesos anuales, tendrá una tarifa mensual de $80.000, de los cuales, $15.000 se destinarán a su aporte personal a los Beps y los restantes $65.000 pasarán a ser parte del recaudo de la Dian.

Según el Ministerio de Hacienda, la propuesta tendría aportes en pesos por rangos de ingresos, así:

Rango de ingreso Tarifa mes Aporte pensión Pago a Dian

41’654.200 – 62’481.300 40.000 5.000 35.000

62’481.300 – 83’308.400 60.000 10.000 50.000

83’308.400 – 104’135.500 80.000 15.000 65.000

NOTA: información tomada de varios informes y documentos de producción propia, y del informe final presentado al Ministro de Hacienda por la Comisión de Expertos en diciembre de 2015.